相続税について詳しく知りたいという方は次のような疑問を持っているのではないでしょうか。

- 相続税はいくらかかる?

- 相続税がかからないケースは?

- 相続税をどうやって計算するの?

本格的に相続の手続きをする前に、ある程度自分で把握しておきたい方のために相続税のポイントについてまとめました。

家と他の財産はまとめて計算する

相続税というのは財産ごとに算出されるわけではありません。

つまり、家の相続税の算出方法というものはありません。

相続税の金額は「すべての財産」の時価評価を行い、その課税遺産総額に税率をかけることで計算できます。

この流れをまとめると以下のようになります。

①「経済的価値のある財産」を合計する

現金・預金、借金や住宅ローン、土地・建物、車、有価証券・債権、宝石・貴金属、骨董品、特許権・著作権など

金銭として見積もることのできる経済的に価値あるものが相続税の対象となりますので、借金などの負債も相続の対象となります。

これらの財産を評価し、その時価を合計したものをまずは算出します。

▼今すぐできること

家のみで相続税を計算するわけではないという話をしましたが、相続税を算出する際、宅地や家の価格を評価した「相続税評価額」を用います。

この計算は複雑で難しいので、自分でできるものではありませんが、今すぐできることとして「不動産の実勢価格(売買されるときの価格)」を調べることなら簡単にできます。

不動産の評価額を業者に出してもらうと時間とお金がかかります。でもネットで調べれば最短60秒ほどで調べることができます。

その方法が不動産の一括査定サイト「イエウール」です。

PCやスマホで土地の住所をチャットで入力していくだけで、実勢価格がすぐにわかります。

この実勢価格の約70%が「不動産の評価額」とされています。

実勢価格 × 0.7 = 評価額

あくまでも参考程度ですが、大まかにでも不動産の価値を把握しておきたいという方はぜひ試してみてください。

イエウールは無料で使えるので気軽に試してみてください。

2.先の総額から「債務」「葬式費用」「非課税財産」を引く

次に①で合計した遺産総額から、借金などの負債や葬式費用を差し引きます。

「非課税財産」というのは相続税のかからない財産のことです。

例を挙げると、

- 仏壇やお墓のような祭祀財産

- 生命保険等の一部

- 死亡退職金等

- 国や地方公共団体へ寄付した財産

- 公共事業用財産

などがあります。

こういったものを抜いた分が「遺産額」になります。

3.遺産額から【基礎控除額】を引いたものが【課税遺産総額】となる

遺産額を出した後は「基礎控除額」を差し引きます。その残った分が相続税のかかる遺産の総額です。

つまり、遺産額が基礎控除額の金額の範囲内であれば相続税は必要ないということです。

では「基礎控除額はいくらなのか?」ということですが、次の計算で出すことができます。

3000万円 + (600万円 × 法定相続人の数)

例えば法定相続人が三兄弟だったとすると、

3000万円 + (600万円 × 3)

で「4800万円」が控除される額です。

もし遺産額が1000万円であれば、相続税がかかりません。

もし遺産額が1億円であれば、相続税のかかる「課税遺産総額」は5200万円となります。

4.法定相続人それぞれの税率をもとに相続税の計算する

例えば法定相続人が三兄弟で、3で出した相続税のかかる「課税遺産総額」が9000万円だったとします。

まず、この9000万円という額を三兄弟の取り分の割合で分けます。

この相続人の取り分の割合を「法的相続分」といいます。被相続人の指定がない場合、民法でその割合が定められています。

今の場合、三兄弟と「子」だけなので、均等に割るだけです。

今の例でいえば、課税遺産総額9000万円を三兄弟で等分するだけなので、各自が3000万円の課税対象額となります。

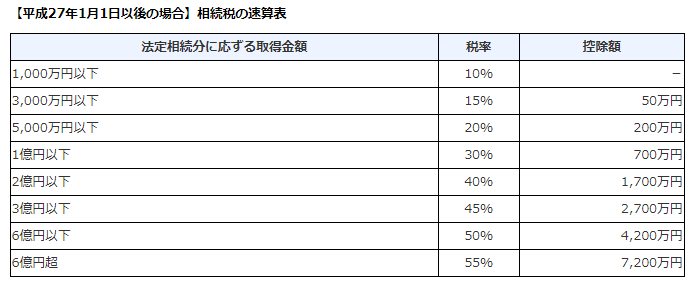

その値を以下の表の「法的相続分に応ずる取得金額」に照らし合わせます。

「3000万円以下」なので「税率15%」で「控除額が50万円」という値で計算します。

(3000万円 × 15% – 50万円) = 400万円

一人あたり400万円の税額となり、三兄弟を合わせた相続税の総額は1200万円となります。

そして最後に次の計算で、個人がそれぞれ支払う相続税額を出すことができます。

【一人の相続税額】

相続税総額1200万円 × その人の遺産額3000万円 ÷ 遺産総額9000万円 = 400万円

この場合、一人あたりの相続税額がもうひとつ上の式と同額の400万円となっていますが、これは三兄弟が同額の遺産を相続するからです。

実際のケースでは各自で相続する金額にばらつきがあるので、最後の式まで計算する必要があります。

高値が付いたら売却するのもアリ?

相続財産の中でも額が大きくなるのが「不動産の評価額」です。

通常は不動産鑑定士や税理士の先生にお願いして評価額を査定してもらうため、お金と時間がかかります。

イエウールなら簡単に目安がわかります。

イエウールは複数の不動産会社から相見積もりを取れるので、最も高い評価額を知ることができます。

相続する不動産を売却する予定の方も、どこで売れば一番高いのか比較検討できるので便利ですね。

不動産会社によって1800万円も差が出たケースもあるみたいです。

想像以上に実勢価格が高いケースもあるので、思い切って不動産を売却して現金に変えるのも手です。

無料で使えるので、ぜひ比較検討することをおススメします。

ちなみに、私もこのサイトを使って不動産を高値で売却できた一人です。